door controlb | Jul 12, 2016 | Belastingdienst, Belastingtips

Zoals de zaken er nu voorstaan, is het vanaf 2017 weer mogelijk om belastingvrij € 100.000,- te schenken, mits dit door degene die de schenking ontvangt, wordt aangewend ten behoeve van de eigen woning. Waar moet u op letten? Stroomschema schenkingsvrijstelling Vrijstelling van € 100.000,- Tussen de 18 en 40 jaar. De hoge vrijstelling van € 100.000,- voor een schenking bestemd voor aankoop of verbetering van de eigen woning, dan wel voor aflossing van de hypotheekschuld, gold ook al in het kalenderjaar 2014 (feitelijk vanaf 1 oktober 2013). In 2017 keert deze vrijstelling dus terug, mits de schenking wordt gedaan aan een persoon in de leeftijd van 18 tot 40 jaar. Deze vrijstelling kan in drie opeenvolgende jaren worden benut. Simpel? Niet echt. We gaan er voor dit artikel gemakshalve van uit dat u schenkt aan uw eigen kind. Als u in eerdere jaren al gebruik heeft gemaakt van de extra verhoogde schenkingsvrijstelling, is het een ingewikkelde regeling. Schenking aan eigen kind Eenmalig verhoogde vrijstelling. Naast een ‘gewone’ jaarlijkse vrijstelling bij schenken van ouder naar kind (2016: € 5.304,-) bestaat er een eenmalig verhoogde vrijstelling. Let op. Heeft u daar eenmaal gebruik van gemaakt (ongeacht voor welk bedrag!), dan kunt u die niet nogmaals benutten. Heeft u bijvoorbeeld in 2009 voor € 10.000,- onder die verhoogde vrijstelling (destijds € 22.760,-) geschonken, dan kunt u het restant (€ 12.760,-) niet meer in een later jaar belastingvrij schenken. Eenmalig is nu eenmaal eenmalig. Extra vrijstelling voor de eigen woning. In 2010 is het bedrag van € 22.760,- verhoogd naar € 24.000,-. Tevens is er een aparte categorie toegevoegd, namelijk de schenking ten behoeve van de eigen woning. Die wordt voor € 50.000,- vrijgesteld. Omdat u dit in 2009 nog niet kon weten, mag u in een later jaar het...

door controlb | Jun 29, 2016 | Bedrijfscommunicatie

De toepassing van nieuwe technologieën in arbeidsmiddelen zorgt ervoor dat werk sneller gedaan kan worden, maar brengt ook nieuwe risico’s op de werkvloer met zich mee. TNO waarschuwt werkgevers voor nieuwe arbeidsrisico’s. Het gebruik van nieuwe technologie in allerlei productiemiddelen is gunstig voor economische groei, maar werkgevers moeten hun medewerkers wel voorbereiden op het werken met deze nieuwe arbeidsmiddelen. Om veilige en gezonde arbeidsomstandigheden te kunnen garanderen, moeten werkgevers hun medewerkers voorlichten over de arbeidsrisico’s van deze nieuwe toepassingen. De werkvloer wordt er namelijk niet veiliger op. Automatisering door middel van embedded software, het op afstand bedienen van zwaar materiaal en de koppeling van arbeidsmiddelen aan lokale en publieke netwerken (internet) zijn gevoelig voor verstoringen. Risico’s in RI&E aanpassen Werkgevers die aanpassingen in de technologische processen invoeren, moeten daarom ook de risico’s in de RI&E aanpassen en werknemers bewust maken van de nieuwe gevaren. De arbeidsrisico’s die nieuwe technologieën met zich meebrengen, zijn bijvoorbeeld werknemers die tussen robots of automatisch rijdende vrachtwagens moeten manoeuvreren. Machines die via automatisering worden aangestuurd zijn gevoelig; onbedoelde cyberverstoringen (ook door hacking of malware) door netwerkproblemen kunnen al leiden tot een arbeidsonveilige situatie en een arbeidsongeval. Meer over de risico’s en maatregelen staan in de kenniskaart van TNO (pdf). Bron:...

door controlb | Apr 4, 2016 | Belastingdienst

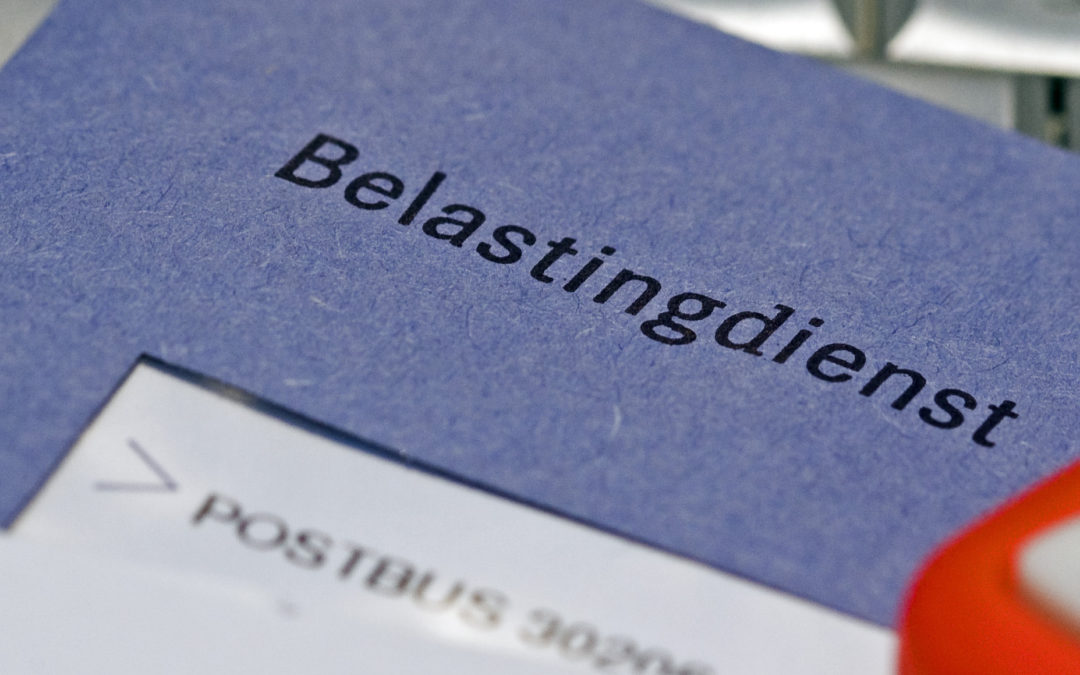

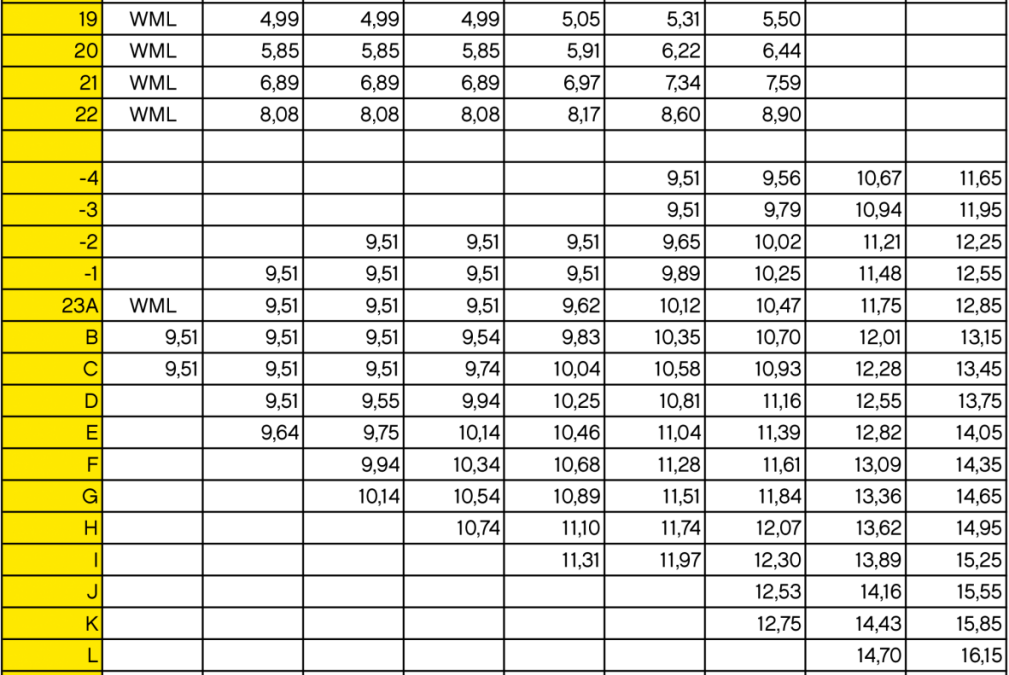

De nieuwe tabellen die per 1 april 2016 gelden voor de loonbelasting/premie volksverzekeringen, zijn op de site van de Belastingdienst gepubliceerd. Ook is er een nieuwe versie van het Handboek Loonheffingen 2016. Per 1 april 2016 gelden er nieuwe tabellen voor de berekening van de loonbelasting/premie volksverzekeringen die de werkgever op het loon van werknemers moet inhouden via de loonaangifte. De Belastingdienst heeft om die reden op zijn website nieuwe loonbelastingtabellen, herleidingsregels en rekenvoorschriften gepubliceerd. Werkgevers moeten de nieuwe tabellen gebruiken voor betalingen vanaf 1 april 2016. Het effect voor werknemers is dat hun nettoloon met maximaal € 10 per maand daalt. Tabellen tweemaal in Handboek Loonheffingen 2016 Ook van het Handboek Loonheffingen 2016 (tool) heeft de Belastingdienst op 1 april een nieuwe versie gepubliceerd. Het gewijzigde schijventarief en de gewijzigde eindheffingstabellen per 1 april 2016 vormen daarin de belangrijkste aanpassing. Alle tarieven, bedragen en percentages staan nu twee keer in het Handboek: per 1 januari 2016 – voor loonbetalingen tot en met 31 maart 2016; per 1 april 2016 – voor loonbetalingen vanaf 1 april...

door controlb | Feb 26, 2016 | Belastingdienst

In de derde uitgave van de Nieuwsbrief Loonheffingen 2016 zet de Belastingdienst een aantal tekstuele aanpassingen in het Handboek Loonheffingen 2016 op een rijtje. Daarnaast wordt duidelijk hoe de nieuwe loonbelastingtabellen per 1 april 2016 precies gaan werken. De Belastingdienst licht in de nieuwste versie van de Nieuwsbrief Loonheffingen toe hoe de nieuwe loonbelastingtabellen per 1 april 2016 precies gaan werken. Er komen nieuwe tabellen omdat in de huidige tabellen nog geen rekening is gehouden met de aanpassingen die last minute via een novelle in het Belastingplan 2016 zijn doorgevoerd. Dat wordt per 1 april rechtgetrokken. Vierwekenaangifte is rond 1 april ingewikkeld Organisaties die per maand loonaangifte doen, moeten de nieuwe tabellen met ingang van de loonaangifte van de maand april gaan hanteren. Bij een aangifte per vier weken is het ingewikkelder. Als de salarisadministrateur hierbij gebruikmaakt van de dag- of weektabel, moet hij in periode 4 – en week 13 in het bijzonder – goed opletten. Voor die periode geldt: bij toepassing van de dagtabel: huidige dagtabellen gebruiken voor 28, 29, 30 en 31 maart, nieuwe dagtabellen voor 1 april en daarna. bij toepassing van de weektabel: huidige weektabellen aanhouden bij uitbetaling van het loon op 28, 29, 30 of 31 maart, maar de nieuwe weektabellen als het loon op vrijdag 1 april wordt uitbetaald. Ook aanpassing eindheffingstabellen per 1 april Ook de eindheffingstabellen (tabel 5, 6a en 6b achter in het Handboek Loonheffingen 2016) wijzigen per 1 april 2016. Op die datum verschijnt een nieuwe versie van het Handboek Loonheffingen met de nieuwe tabellen. In uitgave 3 van de Nieuwsbrief Loonheffingen 2016 (pdf) staan verder ook nog een aantal tekstuele verbeteringen en uitbreidingen die ook...

door controlb | Nov 26, 2015 | Geen categorie

Het kon niet uitblijven: veel van de begrotingsplannen van het kabinet waren alweer vóór Prinsjesdag uitgelekt. De hervorming van box 3 per 2017 lag bijvoorbeeld al in detail op straat, evenals de verruiming van de schenkingsvrijstelling voor de eigen woning. Desondanks bevat het vandaag door Minister Dijsselbloem aan de Tweede Kamer aangeboden pakket aan belastingplannen, enkele noemenswaardige maatregelen die nog niet breed werden uitgemeten in de landelijke media. Zo wordt fiscaal gedreven emigratie aangepakt en vindt er een aanscherping plaats van het gebruikelijkheidscriterium in de werkkostenregeling. Vijf wetsvoorstellen Ten opzichte van slechts één wetsvoorstel vorig jaar, bestaat het ‘pakket Belastingplan’ dit jaar uit vijf wetsvoorstellen. Naast het Belastingplan 2016 zijn dat de Overige Fiscale maatregelen 2016, de Wet tegemoetkomingen loondomein, de Wet vrijstelling uitkeringen Artikel 2-Fonds en de Wet implementatie wijzigingen Moeder-dochterrichtlijn 2015. Van een grote belastinghervorming is geen sprake. Desondanks bevatten de diverse wetsvoorstellen tezamen een keur aan maatregelen. Dichten emigratielek Het kabinet was er al enige tijd mee bezig, maar nu wordt de fiscaal gedreven emigratie door de aanmerkelijkbelanghouder toch echt aangepakt. De bij emigratie opgelegde conserverende aanslag zal niet meer worden kwijtgescholden na tien jaar, maar blijft voortaan voor onbepaalde tijd openstaan. Verder moet de geëmigreerde aanmerkelijkbelanghouder bij iedere winstuitdeling na emigratie naar rato belasting betalen. De Belastingdienst kan dus voortaan de conserverende belastingaanslag ook innen bij een winstuitdeling van minder dan 90%. Pikant detail is dat de voorgestelde maatregelen met terugwerkende kracht gaan gelden vanaf 15 september 2015, 15.15 uur, oftewel het tijdstip waarop het Belastingplan 2016 is gepubliceerd. Dit om anticipatiegedrag te voorkomen. Implementatie aanpassingen Moeder-dochterrichtlijn 2015 Nu de Europese moeder-dochterrichtlijn is gewijzigd met...